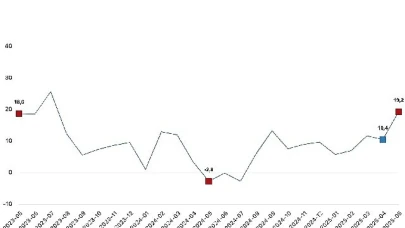

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Aşılanmanın hız kestiği ortamda Delta varyantının yayılması ve Asya'da artan kısıtlama kararları küresel piyasalarda kısa vadeli endişe yarattı. Bununla birlikte ekonomilerdeki açılmaların ardından güçlü toparlanma gösteren makro verilerde yavaşlama işaretlerinin gözlenmesi de risk iştahına ilave baskı yaptığı söylenebilir. ABD on yıllık tahvil faizi dün %1,24'lere kadar gerilerken, ABD borsaları %0,8 civarında değer kaybetti. Bu sabah ise vadelilerde yataya yakın hafif satıcılı bir seyir gözlenirken, Japonya hariç MSCI Asya Pasifik endeksi yaklaşık %0,4 aşağıda. Açılışta endeks %1 civarında düşüyordu. Bu sabah %1,34'lere çıkan ABD on yıllık tahvil faizi borsalardaki stresi biraz azaltmış gözüküyor. Yükseliş döngüsüne girmiş gözüken vakaların önümüzdeki dönemde artması bekleniyor. Diğer yandan, artan vaka sayılarına karşın ölüm ve hastaneye yatma oranları görece düşük. Bu da orta vadeli karamsarlığı azaltıyor. Negatif seyre rağmen fiyatlamaların agresif olmaması da buna bağlanabilir. Bu sabahki fiyatlamaların sert olmaması nedeniyle, dün %1,27 oranında değer kaybeden BIST100 endeksi yatay bir görüntüyle güne başlayabilir. Gün içerisinde ise küresel borsalardaki seyir, endeks üzerinde belirleyici olmaya devam edebilir.

MAKROEKONOMİ

Delta varyantı kaynaklı artan vakalar, büyüme görünümünün üzerinde gölge oluşturarak bugün risk iştahı üzerinde etkili olmakta. ABD-Çin kaynaklı gerilimde dikkat çekerken, bugün Çin tarafında ılımlı gelen enflasyon rakamları izlendi. Haziran ayına ilişkin TÜFE, beklentilerin altında kaldı ve yıllık %1,1 arttı, ÜFE öngörüler doğrultusunda gelerek yıllık %8,8 arttı, ancak emtia fiyatlarının haziranda sakinleşmesi ÜFE'nin mayıstaki yıllık %9 seviyesinden gevşemesine imkan sağladı. Veriler haziranda kısmi tempo kaybı gördüğümüz Çin ekonomisiyle uyumlu gerçekleşti ve aslında zorunlu karşılık indirimi sinyali verilmesi sonrası bu veriler Merkez Bankası'na para politikasında alan oluşturdu.

ECB, yeni strateji değerlendirmesinde yeni enflasyon hedefi belirledi. ECB'nin önceki enflasyon hedefi %2'ye yakın şeklindeydi. Strateji değerlendirmesinde Kurul, fiyat istikrarının orta vadede %2 hedefleyerek en iyi şekilde sağlanacağını düşünmekte. Yeni enflasyon hedefinde daha simetrik bir yaklaşım benimsenmekte ve %2'nin altının ve üstünün eşit derecede istenmediği vurgulanmakta ve bir süre ılımlı düzeyde enflasyonun yüksek seyredeceği de belirtilmekte. Ayrıca enflasyon ölçümünde konut maliyetlerinin de bir şekilde entegre edilmesi gerektiği vurgulanmakta. Ayrıca para politikası belirlemede iklim değişikliğinin de bir kriter olacağı, yeni varlık alımlarında ağır karbon salan şirketlerin tahvilleri olmayacağı belirtildi.

Dün yurt içinde haziran ayına ilişkin İŞKUR işgücü istatistikleri takip edildi. Kayıtlı işsiz sayısı bir önceki aya göre 57,6 bin kişi, açık iş sayısı 53,1 bin ve işe yerleştirilenlerin sayısı da 43,2 bin kişi arttı. Sektörel bazda bakıldığında haziranda açılmanın ve aşılamanın etkisiyle açık iş sayısında en çok artış 32 bin kişi ile hizmetler sektöründe olurken, imalat sanayinde 18 bin ve inşaatta 3,5 bin kişi artış oldu. Haziran ayında işe yerleştirilenler ise hizmetler sektöründe 27,6 bin kişi artarken, imalat sanayinde 11 bin kişi arttı.

Bugünkü veri takvimine bakıldığında,

Avrupa tarafında, piyasaların odak noktasında TSİ 14.30'da ECB'nin haziran ayı toplantısına ilişkin tutanakların yayınlanması olacak. ECB Başkanı Lagarde enflasyonda artışa sebep olan enerji fiyatlarındaki artışlara ve tedarik zincirindeki sıkıntılara vurgu yaparak bunun sürmesinin olası olmadığını belirterek enflasyondaki artışın geçici olacağını işaret etmişti. Lagarde ayrıca varlık alım programıyla ilgili uzun vadeli politika seçeneklerini ele almadıklarını, varlık alım programından çıkışı konuşmak için çok erken olduğunu belirtmişti. Bugün yayınlanacak tutanaklarda, piyasa katılımcıları açısından aylık tahvil alımındaki "önemli ölçüde daha yüksek bir hızda" ifadesinin gerekçeleri önemli olacaktır.

Ayrıca İngiltere'de TSİ 9'da mayıs ayına ilişkin GSYH büyümesi ve sanayi üretimi verileri açıklanacak. İngiltere ekonomisi kısıtlamaların gevşetilmesi ve temas yoğun sektörlerdeki açılmanın da etkisiyle mart ayındaki güçlü büyüme görünümünü sürdürerek hizmetler sektörü öncülüğünde nisanda %2,3 büyümüştü. Beklenti mayıs ayında %1,8 büyümesi yönünde. İngiltere Merkez Bankası ise Delta varyantı kaynaklı vakaların artışına rağmen bu yıl genelinde İngiltere ekonomisinin %7,25 büyümesini beklemekte. Mayısta ülkede sanayi üretiminin ise aylık bazda %1,5 oranında ve yıllık bazda ise %21,6 oranında artması bekleniyor.

Bugün ayrıca G-20 Ülkeleri Maliye Bakanları ve Merkez Bankası Başkanları Toplantısı başlayacak ve 2 gün sürecek.

Yurt içi tarafta ise, TSİ 10'da mayıs ayına ilişkin cari işlemler dengesi verisi takip edilecek. Nisan ayında cari işlemler açığı 1,71 milyar USD gerçekleşmişti. İhracatın güçlü seyri, ithalatın hız kesme eğilimi, altın ithalatının tarihsel ortalamalarının altında seyretmesi ve hizmet gelirlerindeki sınırlı toparlanma cari açıktaki artışı bu dönemde sınırlamıştı. Cari açık kümülatif olarak 36,3 milyar USD'den 32,7 milyar USD'ye gerilemiş ve cari açık/GSYH oranı %5 seviyesinden %4,5'e gerilemişti.

Ayrıca TSİ 10'da temmuz ayına ilişkin Piyasa Katılımcıları Anketi yayınlanacak. Haziran ayında Piyasa Katılımcıları Anketi'nde anket katılımcıları, enflasyon ve kur tahminlerini yukarı çekmeyi sürdürürken, ilk çeyrek büyümenin güçlü gelmesi, normalleşme adımları, aşılama sürecinde ve turizme ilişkin olumlu gelişmelerle %4,9 seviyesine belirgin iyileştirdiği gözlenmişti. Bu senenin yaratacağı baz etkisine rağmen gelecek yıla ilişkin büyüme beklentilerinde belirgin bir değişikliğe gitmemeleri de dikkat çekiciydi. Büyüme tahmininin yukarı çekilmesine rağmen ihracattaki güçlü performans, altın ithalatındaki yavaşlama ve Almanya'nın, Türkiye'den Almanya'ya gidenlere karantina uygulamasını kaldırması gibi faktörlerle cari açık beklentilerinde çok fazla değişiklik olmamıştı. Bu dönemde ise hem BDDK'nın makro ihtiyati tedbirleri, TCMB'nin zorunlu karşılık uygulamasına ilişkin değişiklik kararı, Rusya'dan Türkiye'ye direkt uçuşların başlaması ve Fed'in son toplantısının yansımalarının beklentilere nasıl yansıdığını görmüş olacağız.

ŞİRKET HABERLERİ

Aksa Enerji (AKSEN, Nötr): Mali Enerji Santrali'ndeki mevcut 40 MW kurulu güce ek olarak devreye alınması planlanan 20 MW kurulu gücün %85'i (17 MW) devreye alınmış olup, geri kalan 3 MW kurulu gücün de 2021 yılının üçüncü çeyreğinde devreye alınması beklenmektedir.

Arçelik (ARCLK, Nötr): 16 Aralık 2020, 31 Mart 2021 ve 1 Temmuz 2021 tarihli açıklamalara takiben, Arçelik Hitachi Home Appliances B.V.'nin Çin'deki iştiraklerinin devrine ilişkin tescil işlemlerinin tamamlanmaması sebebiyle bir yeddi emin hesaba aktarılan hisse satın alma bedelinin 75mn USD tutarlık kısmı, tamamlanan tescil işlemlerini takiben Hitachi Global Life Solutions, Inc.'e aktarılmış ve toplam hisse satın alma bedelinin transferi tamamlanmıştır.

27 Nisan 2021 Tarihli Arçelik Raporumuz için tıklayınız…

Gübre Fabrikaları (GUBRF, Nötr): Sermayesinin %40'ı Şirkete, %60'ı ise hakim ortak Türkiye Tarım Kredi Kooperatifleri Merkez Birliği'ne ait olan Tarkim Bitki Koruma A.Ş.'nin halka arz çalışmalarına başlandığı 06.04.2021 tarihinde KAP aracılığı ile kamuoyu ile paylaşılmıştı. Bu doğrultuda iştirak 08.07.2021 tarihinde aracı kurum vasıtası ile Sermaye Piyasası Kurulu ve Borsa İstanbul'a başvuruda bulunmuştur.

Koza Altın (KOZAL, Sınırlı Pozitif): Şirket aramalar bölümü faaliyetleri ve yapılan sondaj miktarına ilişkin olarak ilgili açıklamayı KAP'ta yayımlamıştır. Şirkete ait mevcut ruhsatlardaki, potansiyel ve mevcut projelerde sondaj çalışmaları kesintisiz olarak devam etmektedir. Buna göre 01.01.2020 ve 30.06.2020 tarihleri arasında 19.776 metre olan sondaj miktarı 01.01.2021 ve 30.06.2021 tarihileri arasında 142.157 metre karotlu sondaj olarak gerçekleşmiştir. Yapılan sondaj miktarında 2021 yılında geçen seneki döneme göre yüzde 619 oranında artış olmuştur.

30 Nisan 2020 Tarihli Koza Altın Raporumuz için tıklayınız…

Tekfen Holding (TKFEN, Sınırlı Pozitif): Grubun Bağlı Ortaklıklarından Tekfen Ventures L.P.'nin Finansal Yatırımlar hesabı altında takip edilen portföy yatırımlarının gerçeğe uygun değer hesaplaması sonucunda oluşan değer artışının 2021 yılı 6 Aylık ara dönem net karı üzerinde, yapılacak sınırlı denetim öncesi hesaplanan ve kamuya açıklanan yıllık beklentiler içerisinde olmayan yaklaşık 150mn TL ilave etkisinin olacağı beklenmektedir.

30 Nisan 2021 Tarihli Tekfen Holding raporumuz için tıklayınız…

Türkiye Sınai Kalkınma Bankası (TSKB, Nötr): Banka Yönetim Kurulunca verilen yetki çerçevesinde, Commerzbank Aktiengesellschaft, Filiale Luxemburg koordinatörlüğünde, 367 gün vadeli, toplamda 116mn Euro ve 55mn ABD doları tutarında olmak üzere iki ayrı dilimden oluşan sendikasyon kredisi anlaşması, uluslararası finansal kurumların katılımıyla 8 Temmuz 2021 tarihinde imzalanmıştır.

4 Mayıs 2021 Tarihli TSKB Raporumuz için tıklayınız…

SEKTÖR HABERLERİ

Halka Arz: Sermaye Piyasası Kurulu, haftalık yayımlanan bültende Gen İlaç ve Sağlık Ürünleri Sanayi ve Ticaret'in halka arz başvurusunun onaylandığını duyurdu. Hisseler 10,75 TL sabit fiyattan satışa sunulacak.

DİĞER ŞİRKET HABERLERİ

Albaraka Türk Katılım Bankası (ALBRK): Albaraka Türk Katılım Bankası Hisse Geri Alım programı, 31.03.2021 tarihinde yapılan Olağan Genel Kurul'da onaylanarak Yönetim Kurulu yetkilendirilmişti. Bu yetki kapsamında gerekli görülen her türlü işlemin yürütülmesi için 08.07.2021 tarihli Yönetim Kurulu Toplantısında Banka Genel Müdürlüğünün yetkilendirilmesine karar verilmiştir.

Dardanel (DARDL): Çanakkale boğazında gerçekleştirilen kara midye yetiştiriciliği tesisi planlanan 12mn TL harcamanın % 70 oranında gerçekleştirilmesi ile faaliyete alınmıştır.

FAİZ PİYASALARI

Perşembe günü ağırlıklı ortalama fonlama maliyeti %19 seviyesinde yatay seyretti. TCMB dün 46 milyar TL'lik (%19'dan, 21 gün vadeli) haftalık repo ihalesi açtı, toplam fonlama tutarı ise tamamı haftalık repo ihaleleri kaynaklı 291 milyar TL oldu.

ABD 10 yıllık hazine tahvillerinin faizi dün güne %1,32 seviyelerinden başlarken, gün içerisinde %1,25-%1,32 bandında hareketin ardından %1,29 seviyesinden günü kapattı.

Yurt içi tahvil piyasasında, dün verim eğrisinde günlük bazda kısa vadeli tarafta faizlerde sınırlı artışlar gözlenirken, orta ve uzun vadeli tarafta ise sınırlı düşüşler görüldü. Bu kapsamda, kısa vadeli tarafta faizlerde 5 baz puana yaklaşan yükselişler gözlenirken, orta ve uzun vadeli tarafta faizlerde 10 baz puana varan sınırlı düşüşler görüldü.

GÜNLÜK ÖZET PİYASA VERİLERİ

Ziraat Yatırım

Hibya Haber Ajansı

HIBYA

Yorumlar

Kalan Karakter: